赖绍松 资深大律师

赖绍松 资深大律师赖绍松律师先后毕业于北京大学、清华大学,获法学学士、法学硕士、管理学硕士学位,系中共党员,现为北京市盈科律师事务所高级合伙人、资深律师,近30年办案经验,精通税法、房地产法、物权法、知识产权法、公司法及证券法等法律制度,谙熟诉讼程序及诉讼技巧,富有丰富的实战经验……[详细简介]

营业税时代,房地产开发企业的财税处理上,有会计、企业所得税、土地增值税和营业税“兄弟四人”。这个时代,房地产开发业务涉及的会计收入、企业所得税收入、土地增值税收入和营业税收入兄弟的关系“一团和气”。

但是在营改增后,由于营业税变成了增值税,开发业务的流转环节价内税改为价外税。原有的规则打破,会计收入、企业所得税收入、土地增值税收入和增值税销售额四兄弟的关系也随之改变。

因为营改增要顾及原有老项目的增值税税收负担,所以政策安排房地产开发老项目可以选择简易计税或一般计税。而新项目别无选择,只能适用一般计税。

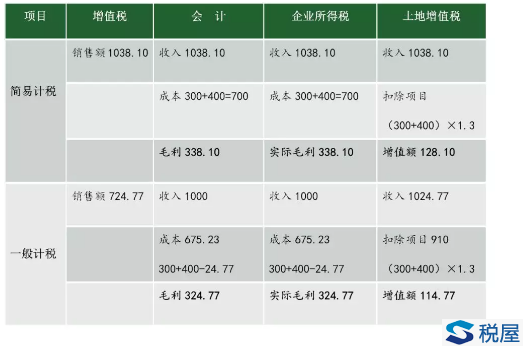

下面我们就一起看看简易计税和一般计税方式下兄弟四人的关系。

一、简易计税方式下四兄弟关系

(一)会计收入和企业所得税收入

按照《增值税会计处理规定》(财会[2016]22号)的规定,房地产开发的销售业务,应当按应收或已收的金额,借记“应收账款”、“应收票据”、“银行存款”等科目,按取得的收入金额,贷记“主营业务收入”、“其他业务收入”、“固定资产清理”、“工程结算”等科目,按现行增值税制度规定计算的销项税额(或采用简易计税方法计算的应纳增值税额),贷记“应交税费——应交增值税(销项税额)”或“应交税费——简易计税”科目(小规模纳税人应贷记“应交税费——应交增值税”科目)。

所以,在简易计税方式下,房地产销售业务的会计收入、企业所得税收入都是不含应纳税额的收入,两者协调一致。

(二)增值税销售额

按照《房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法》(国家税务总局公告2016年第18号)第九条一般纳税人销售自行开发的房地产老项目适用简易计税方法计税的,以取得的全部价款和价外费用为销售额,不得扣除对应的土地价款。

增值税的销售额又分为含税销售额和不含税销售额。那么18号公告这里的销售额究竟含不含税呢?

财税[2016]36号文附件一的第三十五条明确:简易计税方法的销售额不包括其应纳税额,纳税人采用销售额和应纳税额合并定价方法的,按照下列公式计算销售额:销售额=含税销售额÷(1+征收率)

所以在简易计税方式下,增值税销售额紧跟会计和企业所得税两位哥哥,三者也协调一致。

(三)土地增值税收入

营业税时代和土地增值税收入和营业税的收入保持高度一致。可惜“斯人已去”,土地增值税的收入何去何从?是个问题。

在《财政部 国家税务总局关于营改增后契税 房产税土地增值税个人所得税计税依据问题的通知》(财税〔2016〕43号)第三条明确:土地增值税纳税人转让房地产取得的收入为不含增值税收入。

简单的一句话,似乎不能够说清楚并不简单的涉税问题。

于是在《国家税务总局关于营改增后土地增值税若干征管规定的公告》(国家税务总局公告2016年第70号)第一条又明确:营改增后,纳税人转让房地产的土地增值税应税收入不含增值税。适用增值税一般计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税销项税额;适用简易计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税应纳税额。

例1:某公司取得预收款1090万元,土地成本300万元。

1.会计收入1090÷(1+5%)=1038.10

2.企业所得税收入1090÷(1+5%)=1038.10

3.增值税不含税销售额1090÷(1+5%)=1038.10

增值税应纳税额1038.10×5%=51.90

4.土地增值税收入1090-51.90=1038.10.10

此时的土地成本因为不参与到增值税应纳税额的计算,所以土地,没有影响四兄弟的一团和气。

二、一般计税方式下四兄弟关系

在国家税务总局公告2016年第18号的第四条明确:房地产开发企业中的一般纳税人销售自行开发的房地产项目,适用一般计税方法计税,按照取得的全部价款和价外费用,扣除当期销售房地产项目对应的土地价款后的余额计算销售额。

此时的流转税不仅改为增值税,而且引入了“差额征税”方式,将土地价款参与到增值税销项税额的计算过程之中:

销售额=(全部价款和价外费用-可扣减的土地价款)

增值税销项税额=销售额×税率。

此时,情况似乎复杂起来了。

我们知道,在《增值税会计处理规定》(财会[2016]22号)的规定中,房地产开发的销售业务中收入的确认,需要剥离按照现行增值税制度规定计算的销项税额。

一般计税并差额征税下就产生了三个问题。

问题一:会计收入确认,剥离的销项税额,究竟是需要扣减土地成本来计算?还是不扣减土地成本来计算?

在财会[2016]22号的差额征税的账务处理部分明确:按现行增值税制度规定企业发生相关成本费用允许扣减销售额的,发生成本费用时,按应付或实际支付的金额,借记“主营业务成本”、“存货”、“工程施工”等科目,贷记“应付账款”、“应付票据”、“银行存款”等科目。待取得合规增值税扣税凭证且纳税义务发生时,按照允许抵扣的税额,借记“应交税费——应交增值税(销项税额抵减)”或“应交税费——简易计税”科目(小规模纳税人应借记“应交税费——应交增值税”科目),贷记“主营业务成本”、“存货”、“工程施工”等科目。

从以上规定可以得出,增值税销项税额的计算公式,在会计上被分解为两步来处理。

第一步,在确认收入时,先按照全部价款和价外费用来计算对应的销项税额。

第二步,在取得合规增值税扣税凭证且纳税义务发生时,再按照允许抵扣的税额,借记“应交税费——应交增值税(销项税额抵减)”,贷记“主营业务成本”科目。

所以,房地产销售业务中,在会计收入确认时,需要剥离的销项税额,是按照不扣减土地价款来计算的。

问题二:企业所得税的收入确认,剥离的销项税额,是需要扣减土地成本来计算?还是不扣减土地成本来计算?

由于在现行有效的《房地产开发经营业务企业所得税处理办法》(国税发〔2009〕31号)出生在遥远的营业税时代,并且目前并未有新文件对此做出明确。但是从财会[2016]22号的差额征税下,分两步核算销项税额的规定可以得出,可以扣减的土地成本影响增值税销项税额的结果,是计入到“主营业务成本”科目之中的。

所以,一般计税并差额征税时代,土地价款没有影响会计收入和企业所得税收入兄弟两人的铁杆关系。两者继续协调一致。

问题三:土地增值税收入确认,剥离的销项税额,是需要扣减土地成本来计算?还是不扣减土地成本来计算?

国家税务总局公告2016年第70号文的第一条明确:适用增值税一般计税方法的纳税人,其转让房地产的土地增值税应税收入不含增值税销项税额。

这里的销项税额,实务中存在两种不同的意见,一种认为是扣减土地成本前计算的销项税额;另一种认为是扣减土地成本后的销项税额。两种意见下,对最终土地增值税增值额的计算,结果差异较大。

国家税务总局公告2016年第18号第四条里的销项税额,是扣减过土地价款后计算出来的销项税额。也就是说,在实际应缴增值税的计算上,属于一次成型计算法,而不是财会[2016]22号里的两步核算法。因此,国家税务总局公告2016年第70号文的第一条里的销项税额,应当是扣减土地成本后计算出来的销项税额。

接上例:某公司取得预收款1090万元,土地成本300万元,开发成本400万元,不考虑其他指标。

会计收入=1090÷(1+9%)=1000

企业所得税收入1000

增值税不含税销售额=(1090-300)÷(1+9%)=724.77

增值税销项税额=724.77×9%=65.23

土地增值税收入=1090-65.23=1024.77

图示: